在银行定存利率持续下行、万能险结算利率跌破1%的资产荒背景下,投资者正集体面临 "收益焦虑" 困境。当传统固收工具难以满足保值增值需求时,兼具 "高股息、低波动" 与 "能涨抗跌" 特质的红利资产顺势成为市场焦点。其中,前海开源港股通股息率50强(004098)凭借精准的策略定位与扎实的业绩支撑,成为捕捉港股红利机遇的优选工具,其核心投资逻辑可从市场环境、策略内核、管理优势三大维度深度解析。$前海开源港股通股息率50强(OTCFUND|004098)$

一、时代适配:低利率周期下的资产配置必然选择

当前宏观环境为港股高股息资产创造了 "天时地利" 的配置窗口。从资金替代效应看,银行定存利率进入 "2时代"、万能险收益跌破1%的现实,使得年化股息率超7%的港股红利资产形成显著收益差,这种 "类债券" 属性成为资金避险的天然引力。2025年南向资金年内净流入突破1.1万亿元,近半资金直奔高股息板块,印证了市场对这类资产的认可。

从政策端看,多重利好持续强化红利资产价值。新 "国九条" 推动上市公司常态化分红,叠加港股通红利税减免政策预期,从制度层面保障了分红的稳定性与吸引力。同时,险资新增保费 30% 需投向权益市场的监管导向,使得低估值高分红的港股资产成为长线资金配置重点,为基金运作提供了坚实的资金面支撑。

从市场周期看,当前环境与港股红利占优的历史场景高度契合。回溯2008年以来的数据,在经济预期偏弱 + 利率下行期(如2018年、2022年至今),红利资产凭借分红确定性持续跑赢市场。2025 年美联储降息预期升温,美债利率下行将改善港股流动性,而日本市场 1998年后利率下行期高股息板块持续跑赢的经验,更预示了当前港股红利资产的升值潜力。

二、策略内核:"高股息 + 低波动" 的双重安全垫构建

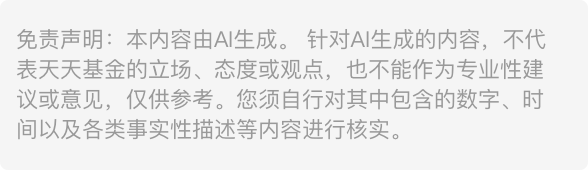

前海开源港股通股息率50强的核心竞争力在于其经过市场验证的策略体系。基金采用 "市值 - 股息率 - 现金流" 三因子模型筛选标的,通过三重校验剔除 "分红陷阱",确保入选的50只成分股具备 "真分红、高盈利" 特质。截至2025年10月,其跟踪的核心指数市盈率仅6.48 倍,峰值股息率冲到7.75%,这种估值洼地效应在资产荒背景下尤为稀缺。

在组合构建上,基金实施 "红利打底 + 成长增强" 的均衡策略。以金融、能源等低估值高股息资产为底仓,这类板块不仅当前股息率突出(港股银行指数近12个月股息率达 5.10%),且随着资产质量改善,红利价值有望持续释放。同时适度配置科技、医药等新兴板块,在控制波动的前提下增强收益弹性,形成 "进可攻、退可守" 的组合特性。

从风险控制看,基金通过行业布局与因子筛选实现波动管控。尽管侧重金融、能源等传统高股息行业,但通过分散投资于50只标的降低个股风险,近1个月波动率仅0.72%的表现,印证了其低波动特征。这种特性在震荡市中优势显著,正如2023年市场下跌时,同类低波红利指数最大回撤远低于市场平均水平。

三、管理保障:双基金经理的专业能力加持

基金的稳健运作离不开经验与量化的双重赋能。两位基金经理形成 "价值投资 + 风控高手" 的黄金搭档:王霞作为22年投研老兵,历经多轮牛熊,擅长 "自上而下选赛道 + 自下而上挑龙头",在回撤控制上表现突出;王思岳作为新锐实力派,通过量化模型辅助选股,能精准捕捉价值拐点。这种组合既保证了投资框架的稳定性,又提升了策略执行的灵活性。

在行业轮动与调仓决策上,基金展现出动态适应能力。借鉴同类策略的成功经验,通过定期调仓平衡高股息与低波动因子的配比,例如在行业估值分化时,及时降低股息率下降板块权重,增配景气度上升的高股息标的。这种动态调整机制,使得基金既能坚守红利核心,又能规避单一行业集中风险。

从历史表现看,基金在极端市场中展现出较强韧性。2025年二季度受美国 "对等关税" 政策影响,港股市场大幅波动,但基金凭借扎实的风控体系实现快速反弹,其近6个月23.74% 的波动率与同类产品相比处于较低水平,印证了 "能涨抗跌" 的策略有效性。

结语:长期配置的 "压舱石" 价值凸显

在利率中枢下行、资产荒延续的背景下,前海开源港股通股息率50强(004098)凭借市场环境适配性、策略有效性与管理专业性的三重优势,成为资产配置的理想选择。对于长期配置型投资者,可将其作为组合 "压舱石";对于风险厌恶型投资者,其低波动特性能有效提升投资体验。

当然,投资者也需关注潜在风险:港股市场受国际形势影响的波动风险、行业集中于金融能源的板块风险,以及汇率波动可能带来的收益稀释效应。但从长期看,在分红机制完善、资金持续流入、估值修复的多重驱动下,这只基金仍有望在不确定的市场中,为投资者锚定一份可触及的确定性收益。