2025年,随着央行年内两次降准降息,30年期国债收益率跌破2.2%,整个市场陷入了一场"资产荒"的集体焦虑——想要稳健,存款、普通理财收益太低;想要高收益,股票、权益基金风险又超出承受范围。就在这样的背景下,摩根双债增利债券A(000377)以近一年15.72%的涨幅,在同类基金中脱颖而出。今天我们就来从两大部分好好聊聊,这款基金是如何在震荡市中实现"稳健+收益"双重目标的。以及第二部分,该基金的深度评测。

第一部分 这款基金是如何在震荡市中实现"稳健+收益"双重目标

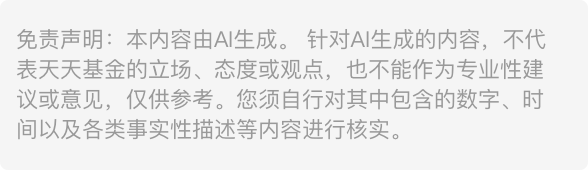

一、2025年债券市场:宽松与供给压力下的平衡

要理解摩根双债增利A的表现,首先得看懂当前债券市场的大环境。2025年的债券市场就其实是比较复杂的,一边是货币政策宽松带来的"春水",一边是供给压力增大的"寒冰",基金经理的水平就体现在如何在这冰与火之间找到平衡。先看宏观经济这张"大棋盘"。2025年上半年,我国GDP同比增长5.3%,在全球主要经济体中算是不错的成绩,但如果你看名义GDP增速,只有4.6%,二季度更是降到3.9%。这两个数据的差值很有意思,它反映出经济虽然在增长,但物价水平很低,甚至有通缩压力。就像一个人,体温正常但手脚冰凉,需要"暖一暖"。所以央行在5月份果断降准0.5个百分点,又下调了政策利率,释放出3000亿支农支小再贷款,还专门设立了服务消费与养老再贷款。这些政策其实是在给市场"输液",要确保市场的流动性,而流动性宽松对债券市场是有益都——钱变多了,债券作为相对安全的资产,价格自然容易上涨。

但事情并没有这么简单,天咨带大家梳理下,债券市场其实还面临着供给增加的压力。2025年超长期特别国债发行规模达到1.3万亿元,创历史新高,其中30年期品种的发行量不小。这就好比市场上突然多了很多卖苹果的人,卖苹果的多了,也就是供给多了,苹果价格难免会受到影响。8月份的时候,30年期国债收益率一度上行到2.15%,就是这种供给压力的直接体现。不过好在央行的货币政策配合得当,通过公开市场操作不断投放流动性,就像在市场上安排了"托底"的买家,使得利率上行的幅度有限。"政策托底+供给压力"的博弈,构成了2025年债券市场的基本格局。

再看信用债市场。2025年一季度,国内债券市场广义违约率只有0.13%,信用风险持续收敛,这是个好消息。就像一个小区的治安变好了,居民住着更安心。但不同期限的信用债表现分化很大,招商证券的报告显示,3年期信用债利差收窄2bp以内,而7年期利差却走阔了0.4bp。这说明市场更偏爱中短期限的信用债,因为在利率波动加大的环境下,短期债券的利率风险更小,就像短跑运动员比长跑运动员更容易调整节奏。

二、摩根双债增利的策略核心:信用债打底与可转债增强

面对这样的市场环境,摩根双债增利A采取了一种我给它起名叫"盾矛组合"的策略,简单来说就是"信用债为盾、可转债为矛"。这种策略就像古代的战士,左手持盾防守,右手持矛进攻,在保证安全的同时寻找进攻机会。先看"盾"的部分——高等级信用债。

截至2025年二季度,基金45.45%的持仓是高等级信用债

主要是AAA级国企债和金融债,前五大持仓包括25工行永续债01BC、24渤海银行二级资本债01等流动性充足的金融机构永续债(见上图)

为什么选择这些债券作为"盾"呢?天咨来给大家详细解析一下。

首先,AAA级是信用债中的最高评级,就像给债券上了"金钟罩",违约风险极低,尤其是国企和金融机构发行的债券,背后有较强的信用背书。2025年信用债市场整体违约率低,这些高等级债券更是"安全垫"中的"安全垫"。其次,这些债券的票息率不低,年化超过5%,在当前存款利率破2%的环境下,这个票息就像"旱涝保收"的地租,为基金提供了稳定的收益来源。更重要的是,基金经理在信用债的行业选择上展现出了敏锐的洞察力。2025年二季度,当房地产行业还在持续调整的时候,基金果断减持了地产债,转而增持交通、通信等政策受益板块的信用债。这一步操作堪称"神来之笔",既避开了房地产投资同比-12%的下行风险,又抓住了基建产业链复苏的机遇。就像在股市中避开下跌板块、买入上涨板块一样,债券基金的行业轮动同样能带来超额收益。

再看"矛"的部分——可转债。我们可以这样理解可转债,它是一种特殊的债券,既有债券的固定收益属性,又有股票的上涨潜力,我们还可以将它理解为"披着债券外衣的股票"。当股市上涨时,可转债可以转换成股票,享受股价上涨带来的收益;当股市下跌时,它又能退回到债券状态,获得固定票息,所以被称为"下有保底、上不封顶"的品种。

三、久期管理:利率波动中的节奏把控

如果说"盾矛组合"是摩根双债增利A的战略布局,那么久期管理就是它的战术执行。久期这个概念可能有点专业,我们可以把它理解为债券对利率变化的"敏感度"。久期越长,债券价格对利率变化的反应越敏感,就像一根长杠杆,利率小小的变动就能带来价格的大幅波动;久期越短,敏感度越低,价格波动也越小。2025年的债券市场利率波动加大,30年期国债收益率从年初到8月经历了先下行后上行的过程,这对久期管理提出了很高的要求。如果久期太长,当利率上行时,基金净值会受到较大冲击;如果久期太短,又会错过利率下行带来的收益。摩根双债增利A采取了"中短久期"的配置策略,将久期控制在2.5年左右,这个久期就像" Goldilocks 原则"中的"刚刚好"——既不像短期债券那样收益太低,也不像长期债券那样风险太大。

具体来看,基金通过以下几种方式进行久期管理:首先,主要配置中短期限的信用债,大部分债券的剩余期限在3年以内,这就从根本上控制了久期风险。其次,灵活调整利率债的仓位,在利率下行通道时适当增加长久期利率债的配置,享受价格上涨收益;在利率上行预期增强时,减少长久期利率债,转而配置短期债券或现金。最后,利用可转债的久期特性进行调整,可转债的久期会随着正股价格的变化而变化,基金经理可以通过调整可转债仓位来间接调整组合的整体久期。这种精细化的久期管理,让基金在2025年的利率波动中"踩准了节奏"。例如,在5月份央行降准降息后,利率出现一波下行,基金因为持有一定久期的债券,获得了不错的资本利得;而在8月份超长期特别国债发行导致利率上行时,由于久期控制得当,基金净值受到的冲击很小。近三年基金最大回撤控制在-5.58%,显著低于同类产品,这与出色的久期管理密不可分。

第二部分 摩根双债增利债券A(000377)深度评测

从基金基本概况可以看出,该基金成立于2013.12.11日。

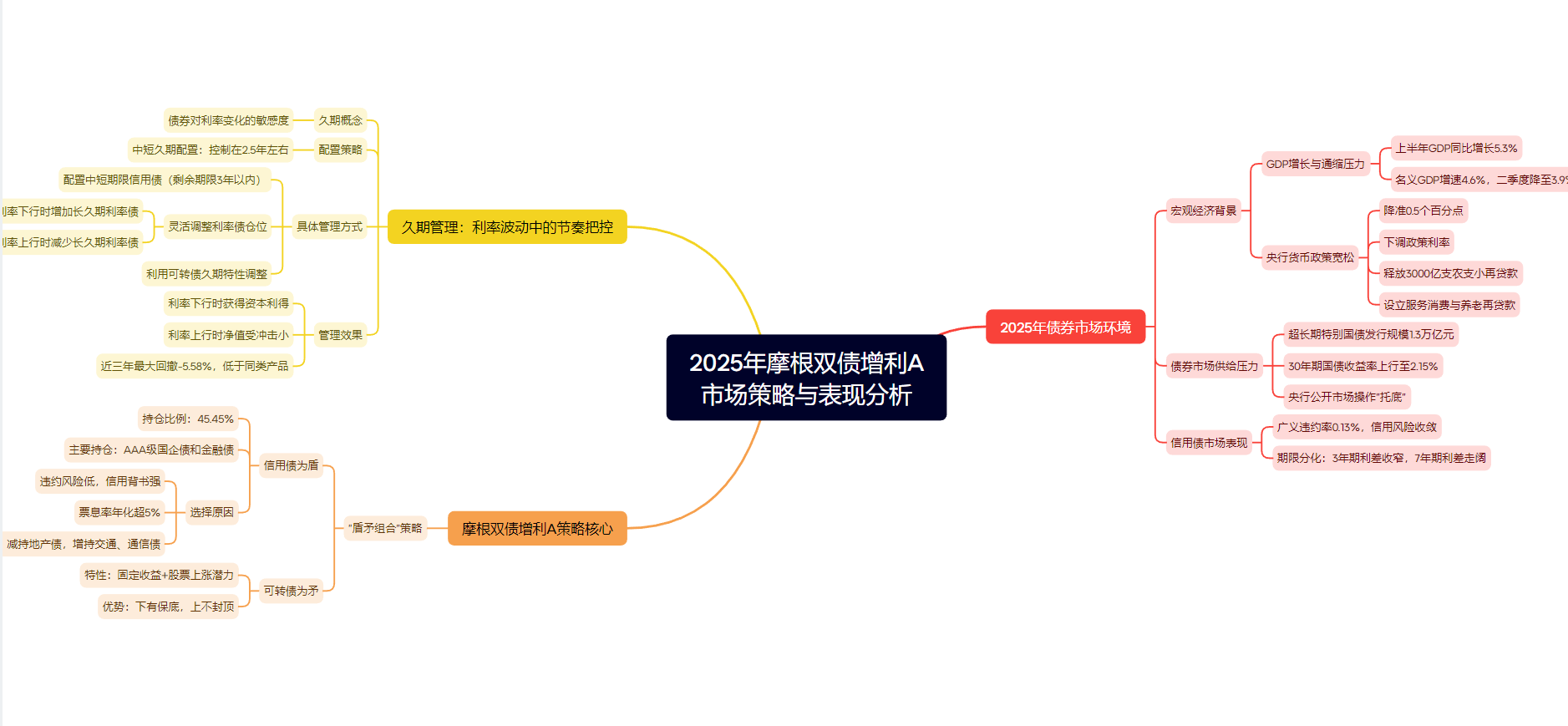

从今年来的累计净值走势可以看出,该基金呈现整体45角上扬的走势。

从今年来累计收益走势图可以看出,该基金业绩整体优于同类平均水平。

从四分位图可以看出,该基金整体排名处在优良之间。

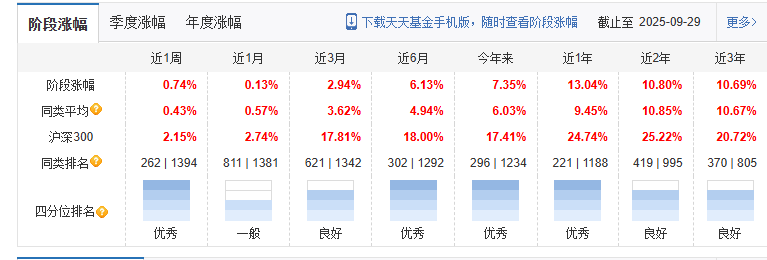

这样的表现使得机构对其持仓占比大幅提升。

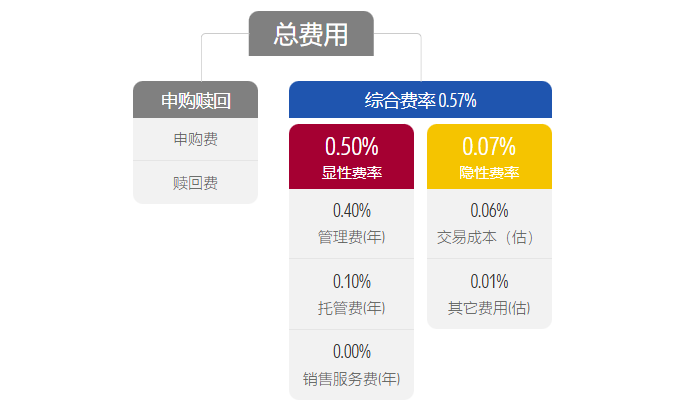

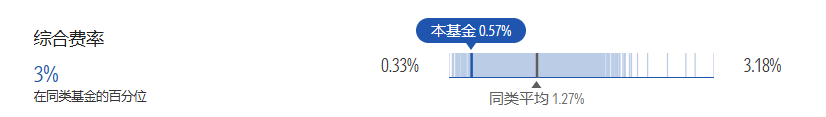

从基金费率来看,该基金整体费率为0.57%

同类平均费率则为1.27%,排名同类前3%。

基金的显性费率,也就是运作费率为0.5%,同类平均为0.85%,排名同类平均前10%。

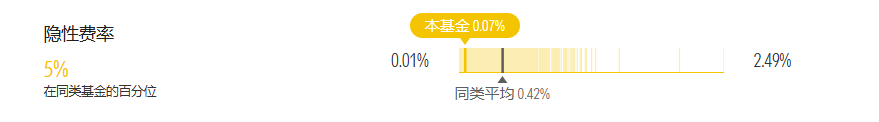

隐性费率则排名同类平均前5%。

从性价比指标来看,该基金的三项指标中索提诺指标表现优异,其余指标排名中上位。

相对收益指标中,月度胜率、涨势捕获率表现不错。

2025年的债券市场充满了挑战和机遇,摩根双债增利A用"盾矛组合"的策略、精细化的久期管理和严格的风险控制,对于普通投资者来说,在资产荒时代,与其在高风险资产中"盲人摸象",不如选择像摩根双债增利A这样稳健且具有进攻性的债券基金,作为资产配置的"压舱石"。投资的本质是认知的变现,只有看懂市场、选对产品,才能在复杂的市场环境中实现资产的稳健增值。

#创作扶持计划#

$摩根双债增利债券A(OTCFUND|000377)$$摩根双债增利债券C(OTCFUND|000378)$

1. 策略双轮驱动:高等级信用债提供稳定票息,可转债增强组合弹性

2. 久期灵活调控:保持中短久期,动态应对利率波动,降低净值回撤

3. 行业前瞻调整:规避地产风险,布局交通通信等政策受益领域

4. 费率优势显著:显性与隐性费率均低于同类平均,提升投资性价比

5. 风控能力出色:最大回撤-5.58%,索提诺比率优异,月度胜率较高

本内容由小助理生成,点击头像查看更多精彩内容

感谢 @天咨操盘君 的召唤