#稳健理财 不止短债#说到债券基金相信大家都不会陌生,作为资产配置中不可或缺的一类,债券基金经常在组合中起到“抗震”的作用。

债基作为相对稳健的投资品种,一直以来都是众多投资者的心头好。然而,即便是以稳健著称的债基,也难免遭遇市场的波动与挑战。面对债基的波动,首要的是保持冷静。市场波动是常态,而非异常。应理性分析波动的原因,是宏观经济环境的变化、政策调整,还是市场情绪的影响?只有了解了波动的根源,才能做出合理的决策。

不要把所有的鸡蛋放在一个篮子里是投资界的金科玉律。通过分散投资,将资金分配到不同类型的债券或债基中,可以有效降低单一债券或债基波动带来的风险。债基的投资回报往往体现在长期的稳定收益上。投资者应树立长期投资的理念,避免频繁交易导致的成本增加和收益减少。长期持有,享受复利效应带来的财富增长。

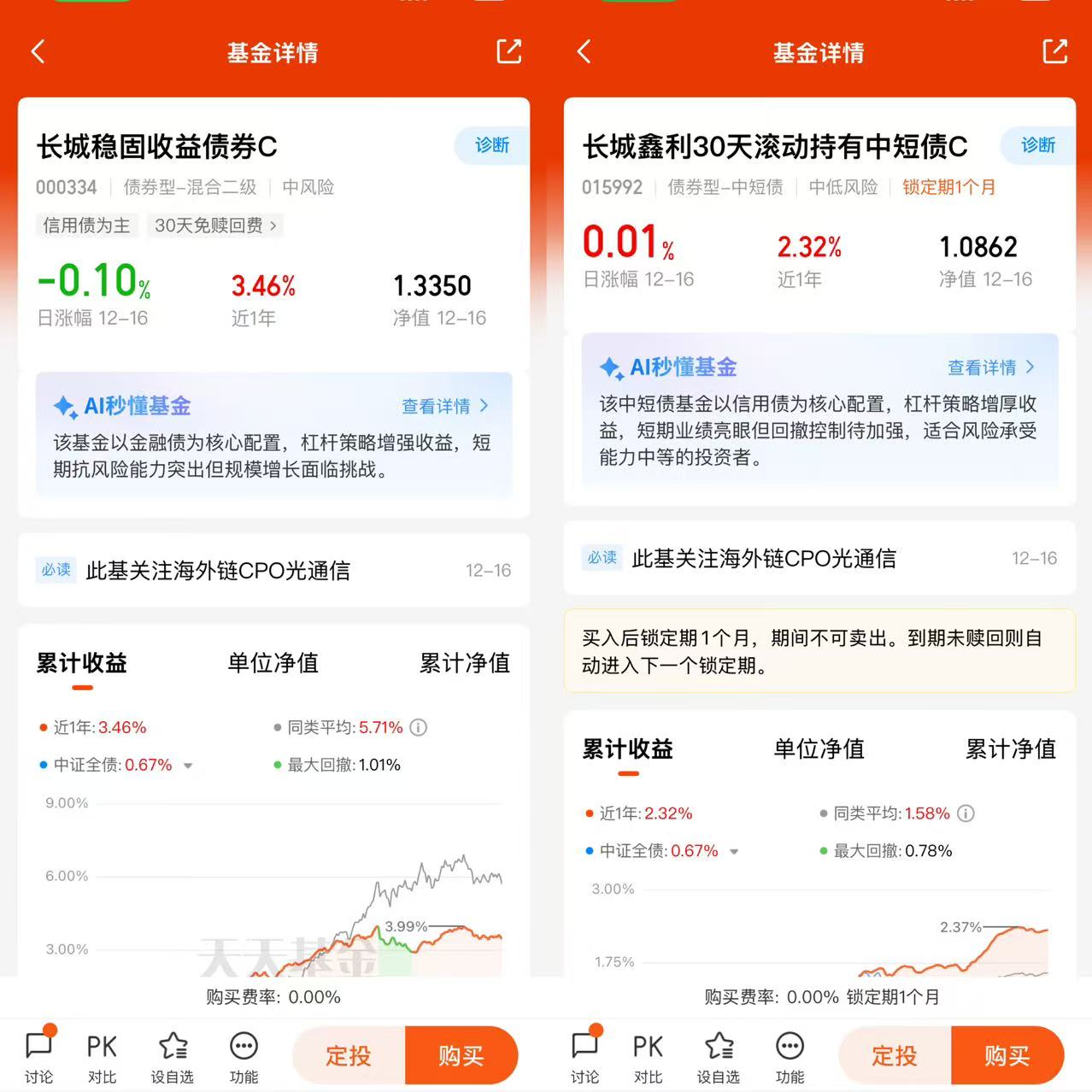

长城鑫利30天滚动持有中短债C基金作为中短债基金细分领域的产品,凭借其稳健的风险收益特征和合理的流动性安排,在当前市场环境下确实具备作为底仓配置的潜力。基金在风险控制方面表现优异,最大回撤仅为-0.02%,显著低于同类平均水平,波动率也保持在极低水平。

从基金经理邹德立和徐涛国的管理经验来看,他们具备丰富的固收投资背景,管理规模超2500亿元,且采取了严格的风险控制措施。在年底市场震荡、权益资产波动加大的背景下,该基金通过”30天滚动持有”机制,在保障一定流动性的前提下,提供了比货币基金略高的收益,是构建资产配置”压舱石”的较好选择,尤其适合保守型投资者配置50%-70%的资产比例。

一、基金基本情况与运作模式

长城鑫利30天滚动持有中短债C基金成立于2023年2月17日,是一只债券型-中短债基金,由长城基金管理有限公司管理,宁波银行担任托管人 。该基金的投资范围主要为国内中短期债券(剩余期限不超过3年),包括国债、金融债、企业债等,不投资于股票等资产,也不投资于可转换债券(可分离交易可转债的纯债部分除外)和可交换债券 。基金的投资组合比例要求为:债券资产不低于基金资产的80%,其中投资于中短期债券的比例不低于非现金基金资产的80%。

该基金最显著的特点是”30天滚动持有”机制,即对每份基金份额设定30天的滚动运作期。具体运作规则为:以申购确认日为起点,每30个自然日为一个运作期(若到期日为非工作日则顺延);每个运作期到期日可提出赎回申请,如未赎回则自动进入下一个运作期 。这一设计既为投资者中短期闲钱保留了一定的灵活性和流动性,又通过一定期限的资金锁定,有利于基金经理精细化运作,力争为投资者带来更好的投资体验。

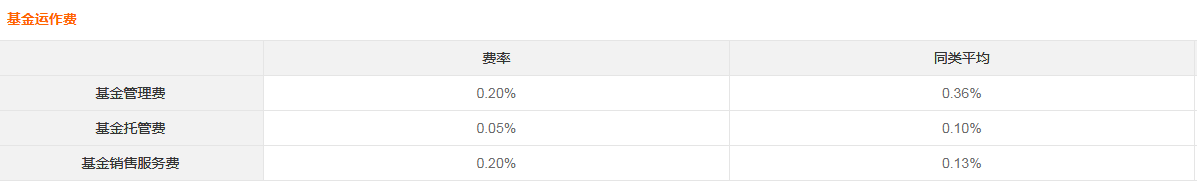

在费用结构方面,C类份额不收取申购和赎回费,但年化综合费率为0.46%(含销售服务费0.20%),管理费0.20%,托管费0.05%。这一费率结构使其在同类产品中处于中等水平,但相比A类份额更适合短期持有。

二、基金经理能力与历史业绩

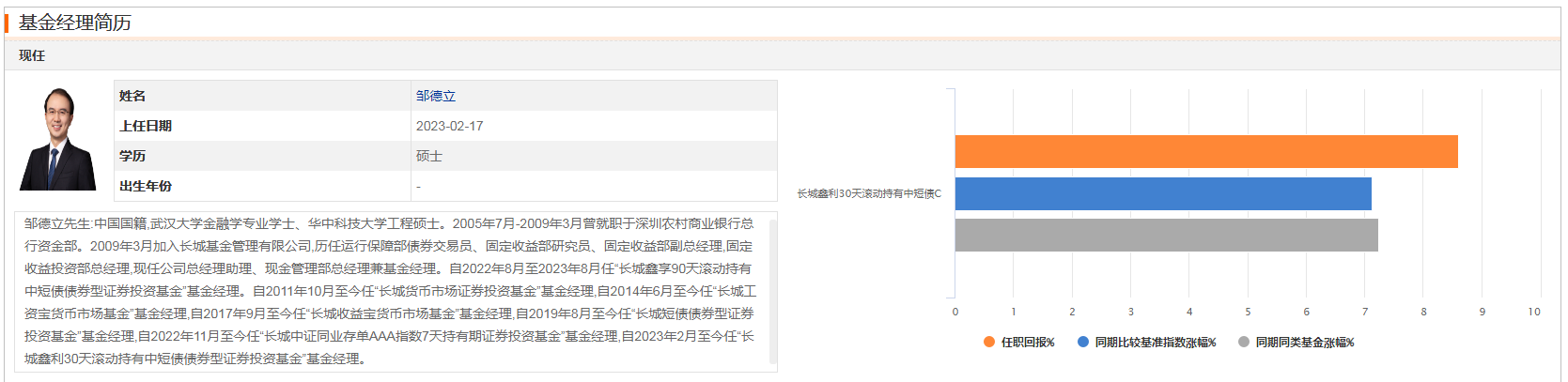

长城鑫利30天滚动持有中短债C基金由邹德立和徐涛国共同管理。邹德立先生深耕债市超18年,其中公募投资经验超12年,现任长城基金总经理助理、现金管理部总经理兼基金经理,管理规模超2500亿元。徐涛国先生拥有超16年证券从业经历和超7年公募管理经验,是风险控制师(FRM),负责基金的信用风险评估与量化分析。两位基金经理的分工明确,邹德立侧重久期策略和杠杆操作,徐涛国负责信用债量化分析,形成互补优势。

从历史业绩来看,邹德立管理的多只固收类产品表现稳健。他管理的长城货币A近1年收益2.75%,最大回撤仅0.02%,年化波动0.13%,夏普比率高达8.47,显著优于同类平均 。在短债基金领域,他管理的长城短债C近1年收益3.1%,近3年累计收益达11.35%,成立以来累计收益20.82%。

值得注意的是,邹德立在债券投资中形成了”防守为主、进攻为辅”的投资风格,强调严格控制久期和信用风险。他在2025年第二季度的操作中,以防守为主,保持了相对稳定的配置久期,同时降低杠杆,追求稳健收益。展望后市,他认为三季度债券市场大概率仍是震荡走势,经济复苏压力较大,有利于债市,“资产荒”或延续,信用债相对占优。

邹德立在中短债投资方面积累了丰富经验,其管理的长城鑫利30天滚动持有中短债A类份额自成立以来、近一年、今年以来的收益率分别为4.94%、3.81%、2.14%,均超越业绩比较基准表现。C类份额的业绩与A类相似,但因销售服务费影响,收益略低。截至2025年12月12日,C类份额成立以来累计收益率为8.60%,近一年收益率为2.47%。

三、业绩表现与同类产品对比

长城鑫利30天滚动持有中短债C基金的风险收益特征清晰,预期收益和预期风险高于货币市场基金,但低于混合型基金和股票型基金。从风险指标来看,该基金表现优异,近一年净值增长率标准差仅为0.05%,最大回撤控制在-0.02%以内,显著优于同类平均水平。

从细分类型来看,中短债基金的久期通常控制在1-3年,介于货币基金(≤120天)与普通长债基金(5-7年)之间。在当前利率下行周期中,中短债基金因其久期较短,对利率变化的敏感度较低,波动相对可控,回撤较小,确实受到投资者青睐。

四、风险收益特征与流动性分析

长城鑫利30天滚动持有中短债C基金的风险收益特征适合作为底仓配置。从风险指标来看,该基金的最大回撤仅为-0.02%,波动率也极低(0.05%),远低于权益类资产和混合型基金。这一特性使其在市场震荡时能够有效稳定整体投资组合的波动,为投资者提供安全感。

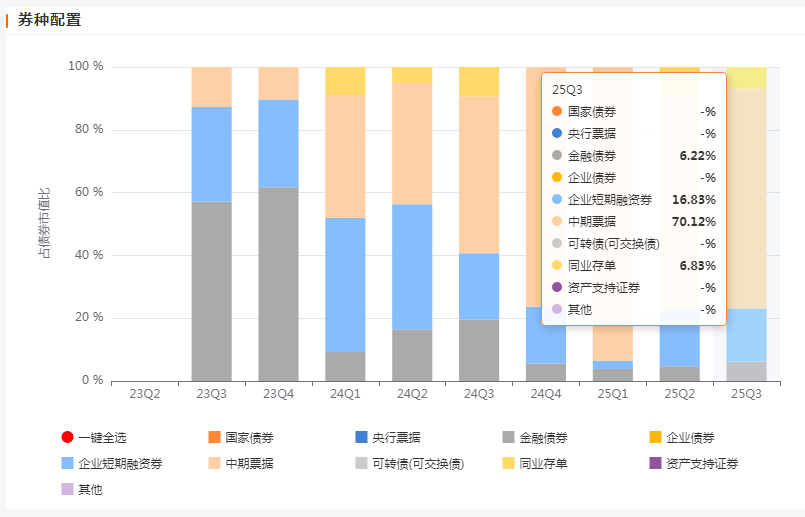

从收益来源来看,该基金主要通过三种方式获取收益:票息收益、杠杆套息和资本利得。其中,票息收益是主要来源,通过投资高信用等级的债券获取稳定利息收入;杠杆套息则利用正回购等策略增厚收益,基金债券占净比达129.29%,杠杆率约29%,符合债券型基金杠杆率不超过140%的监管要求;资本利得则通过利率波动或曲线变化获取,但受”30天滚动持有”机制限制,波段操作空间有限。

在流动性方面,该基金的”30天滚动持有”机制平衡了流动性和收益性。投资者持有满30天后可随时赎回(T+2到账),流动性优于定期存款但弱于货币基金。这种设计既避免了资金闲置,又为基金经理提供了相对稳定的资金来源,有利于精细化操作。然而,运作期内无法赎回的限制是该基金作为底仓配置的潜在不足,投资者需确保配置的资金在短期内不需要流动性。

从资产配置来看,该基金主要投资于高信用等级债券,AAA级信用债占持仓信用债的比例为50%-100% ,严格控制信用风险。重仓债券包括23海尔金控(6.22%)、17西安高新(5.34%)、25进出01(5.00%)、24深圳租赁(4.98%)和25光大银行(4.91%),均为高信用等级企业债,风险相对可控。

五、市场环境适配性与配置建议

当前市场环境下,长城鑫利30天滚动持有中短债C基金具有较好的适配性。一方面,我国利率下行已成为金融运行的重要常态,自2015年起,利率水平开启下降通道,10年期和30年期国债收益率持续走低。2025年11月数据显示,中债国债10年期收益率为1.8210%,30年期为2.1586%;9月新发放贷款加权平均利率降至3.24%,同业拆借、质押式回购等货币市场利率也同步下行。央行行长潘功胜在2025金融街论坛年会上表示,央行将恢复公开市场国债买卖操作,这一政策利好债市,为中短债基金提供了稳定的市场环境。

另一方面,权益市场波动加剧,股票型基金和混合型基金近期也普遍表现不佳。在此背景下,中短债基金作为纯债属性产品,与权益市场关联度极弱,天然具备低波动、回撤可控的特质,能够有效分散投资组合风险。

对于投资者配置建议,保守型投资者可配置50%-70%,利用其低波动特性稳定整体投资组合;稳健型投资者可配置30%-50%,在控制风险的同时获取比货币基金略高的收益;积极型投资者可配置10%-30%,作为投资组合的”压舱石”,降低整体波动。该基金适合配置1-3个月的闲置资金,既不会因持有期过短而影响收益,又能保持一定的流动性。

六、投资策略与未来展望

长城鑫利30天滚动持有中短债C基金的投资策略主要包括久期配置、期限结构配置、类属配置、信用债投资、息差策略、银行存款和同业存单投资以及国债期货投资等。其中,久期配置策略是核心,基金管理人会根据宏观经济走势、货币政策变化趋势和市场资金供求状况,预测未来收益率曲线变动趋势,积极调整组合久期。

在信用债投资方面,基金采用内外结合的信用研究和评级制度,以内部信用评级为主、外部信用评级为辅,研究债券发行主体企业的基本面,确定企业主体债的实际信用状况。这种审慎的信用管理方式有助于控制信用风险,但同时也限制了基金获取更高收益的空间。

展望未来,基金经理邹德立认为,债券市场在基本面弱现实与政策刺激扰动下,行情可能较为震荡。当前经济复苏压力较大,主要是地产和消费端仍然承压,信心有待恢复,有利于债市。此外,“资产荒”或延续较长一段时间,由于利率债票息收入甚至低于回购成本,存在阶段性泡沫,因此在当前信用债相对占优。这一判断与市场普遍预期相符,即利率下行周期中,短债资产的需求有望进一步提升 。

在当前利率下行环境下,中短债基金的”现金增强”属性凸显,能够为投资者提供比货币基金略高的收益,同时保持较低的风险水平。长城鑫利30天滚动持有中短债C基金在这一环境中具备竞争优势,尤其是其严格的风险控制和低回撤特性,使其成为底仓配置的理想选择。

七、与其他资产的相关性分析

作为底仓配置,基金与其他资产的相关性至关重要。长城鑫利30天滚动持有中短债C基金完全不投资于股票、可转债等权益资产 ,因此与权益市场相关性为0,能够有效分散股市风险。在2025年市场环境下,沪深300指数年内跌幅达23.31%,而该基金近一年收益为2.47%,形成了明显的负相关。

从与黄金、商品等避险资产的相关性来看,中短债基金通常与这些资产相关性较低(负或弱正相关),但具体数据需进一步获取。从与货币基金的相关性来看,两者高度正相关,但中短债基金的收益通常比货币基金高0.5-1个百分点,波动率也略高。

从与长债基金的相关性来看,两者也呈正相关,但由于久期差异,中短债基金在利率上行周期中的表现通常优于长债基金。例如,在2025年第二季度,基金经理邹德立采取了降低杠杆的防守策略,有效控制了回撤。这种策略在利率波动加剧的市场环境中尤为重要。

在当前利率下行、权益市场波动加剧的市场环境下,该基金的”30天滚动持有”机制平衡了流动性和收益性,适合追求稳健收益的投资者。将该基金作为底仓配置具有其独特优势,尤其适合风险承受能力较低、追求绝对稳健的投资者。在低利率环境持续、市场不确定性仍存的当下,选择一只靠谱的稳健型产品,远比追逐短期热点更有意义。@长城基金

$长城鑫利30天滚动持有中短债C(OTCFUND|015992)$